個人投資家の投資戦略

いざ、投資を始めてみるとこれからどうすればいいの?と疑問点が出てきますよね。

例えば、

- 投資対象は株式だけでいいの?

- 暴落時は債券があった方がいいって言うけど買った方がいいの?

- インデックスファンドだけでいいの?

- 高配当株への投資はしなくて大丈夫?

- 形成した資産をどうやって現金化するの?

など、

私自身もいろいろ悩みました。

ネットで検索しても「自分で考えてましょう」的なことばかりで、結局どうすればいいのか全くわかりませんよね?

そこで、私も言わせてください。

「自分で考えてください(笑)」

こればっかりは、本当に自分で決めるしかありません。

しかし、他の人がどのように考えて今の投資戦略になったのかを知れば参考になると思いますので、私の投資戦略をご紹介します。

アセットアロケーション

自分のリスク許容度を向き合いつつ、期待リターンを最大化するように資産の配分を決定するのがアセットアロケーションです。

一般的には100-年齢を株式にして、残りを債券にするのがよいと言われています。

また、私が好きな山崎元さんは、ポートフォリオに歳を取らせる必要がないともおっしゃってます。

具体的は、減らしたくないお金(安全資産)と元金割れしても良いお金(リスク資産)わけ、リスク資産は国内株式と海外株式を半分ずつ投資するというもの。

私は40代で資産形成のための投資を始め、金融資産1億年を達成したいので、年齢ではなく運用額の大きさでリスクを変えていこうと考えています。

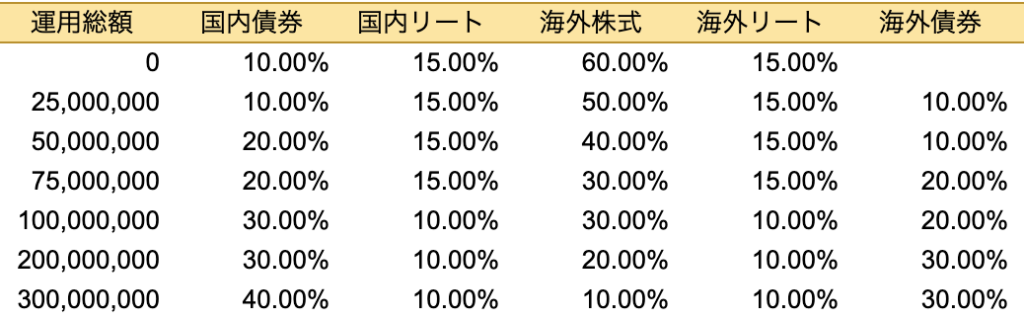

このように、運用額が大きくなるにつれて、債券の比率を高めてリスクを抑えていくつもりです。

運用総額が1億円以上あるのは、ツッコまないでください。(笑)

日本株は基本的なアセットアロケーションには入れておりません。

最初TOPIX連動のファンドを所有しておりましたが、日本株式の成長性に疑問を感じ海外株式に集約しました。

個別に応援したい企業の株は保有していますので、厳密には資産配分の一部になっていますが、除外して考えています。

アセットアロケーションについて説明しています。こちらもご覧ください。

インカムとキャピタル

現在は投資信託をメインに資産運用していますが、米国のETFにも投資しています。

2月末の資産461万円のうち、ETF231万円、投資信託が230万円です。

最初は投資信託をメインに運用していました。

しかし、投資信託の評価額が増えても資産が増えた実感がないんですよね(笑)

そこで、配当金や分配金が欲しいと思うようになり、米国のETFを購入するようになりました。

ETFからの分配金が入るようになりましたが、230万円程度だと3%の利回りの税引き後で6万円ほど。

これなら、取られる税金ももったいないのでと考え直し、「資産形成の段階では投資信託がやはり効率的」だと、1周回って投資信託に戻ってきました(笑)

ただ、資産規模が大きくなるとインカムも貴重な収入源になりますので、資産規模が5千万円を超えてきたらインカム重視に切り替えて行こうと考えています。

最後に

自分は、人がどのように投資をしているのか興味がありますので、自分の投資戦略についてご紹介しました。

自分の考え方をまとめると、

資産規模に応じてアセットアロケーションを変更する。

また、最初はキャピタル重視で投資信託で運用していき、徐々にインカム重視の高配当投資へ切り替えていく。

最終的には、インカムゲインのみで生活ができたらいいなと考えています。

参考していただければと思います。

コメント