確定申告をしたいけどやり方がわからないずに悩んでいませんか?

- 自分で確定申告したいけどやり方がわからない

- 確定申告ってした方がイイのかわからない

この記事で紹介する『確定申告のやり方』を実践すると、誰でも簡単に確定申告ができます。

なぜなら私は毎年この方法で確定申告を行って、しっかりと還付金を受け取っているからです。

この記事では12枚の画像を使って以下の内容をご紹介します。

- 確定申告のやり方

- 確定申告をしなければいけないケース

- 確定申告をした方がいいケース

節税のため自分で確定申告をしようと思っている方に参考にして頂けると嬉しいです。

- 医療費控除を受けようと思っている会社員の方

- ローンで住宅を購入した初年度の会社員の方

- ふるさと納税を5ヶ所以上した方・しようと思っている会社員の方

- その他自分で確定申告をしようと思っている会社員の方

確定申告とは?年末調整との違いは?

国に「〇〇○円儲かったので〇〇○円税金を納めますよ」と報告する手続きを言います。

納税は国民の3大義務の一つであり、原則として全ての国民は確定申告をしなければなりません。

しかし普通の会社員で確定申告をしている人はあまりいないですよね?

それはなぜか?年末調整をすることで会社が代わりに社員の給料と税金を税務署に報告しているからです。

社員の給料から1年間の税金を計算して税務署に報告をする会社の手続きを言います。

全ての手続きを年末調整でできればラクなんですが、下記のケースは年末調整では対応できず会社員でも確定申告が必要になります。

- 医療費控除を受ける時

- 住宅ローン控除(初年度)

- 5ヶ所以上の自治体にふるさと納税をした時

- 会社を辞めた時

- 年収が2,000万円以上の時

- その他

次に具体的な確定申告のやり方を説明します。

会社員が自分で確定申告をする方法

次の方法が一番簡単です。

- 国税庁のWebサイトで確定申告書を作成

- 確定申告書を印刷して郵送又は税務署の窓口に提出

確定申告書の作成

確定申告書の作成は国税庁のWebサイトがおすすめです。

国税庁 確定申告書等作成コーナー

後ほど詳しく説明しますが、事前に以下の必要資料をしっかりと準備できていれば、Webサイトしたがって入力するだけです。

- 会社から年末にもらう源泉徴収票

- 医療費の領収書

- 住宅の登記簿謄本・住宅ローンの残高証明書

- ふるさと納税の証明書

- その他

医療費控除を受ける時は集計フォームがあるので事前に準備しておきましょう。

確定申告書の提出

確定申告書の提出方法には3つの方法があります。

- 印刷して提出 ← おすすめ

- 電子送信(e-Tax)ID・パスワード方式

- 電子送信(e-Tax)マイナンバーカード方式

いちばん簡単なのが印刷して提出です。

確定申告書等作成コーナーで作成した申告書は印刷ができますので、郵送または窓口に提出すれば確定申告は終了です。

電子送信(e-Tax)は印刷も不要で便利ですが事前準備が少し面倒です。

ID・パスワードだと簡単じゃないの?と思う方もいるかもしれません。

私もWebサイトからID・パスワードを登録すればイイよね?と思ってました。

しかし、ID・パスワードの発行は「税務署の窓口」でなければできません。

事前に税務署の窓口に行かないとダメなのが面倒ですよね。

というか、確定申告が今回だけなら印刷して持っていくのと代わりありません。

電子送信(e-Tax)にはマイナンバーカードを使う方法もあります。

特別給付金やマイナポイントでマイナンバーカードを作成された方も多いと思います。

これにICカードリーダーライターがあれば、電子送信が可能です。

しかし会社員が確定申告のために、わざわざICカードリーダーライターを購入するのも微妙ですのでオススメはしません。

では次に具体的な確定申告書の作成手順を説明していきます。

確定申告書の具体的な作成手順

以下のケースで実際に確定申告書を作成してみましょう。

- 収入は給料のみ

- 勤務先で年末調整は終わっている

- 医療費が10万円以上だったので確定申告をしたい

- 申告書の提出は印刷して郵送する

医療費の領収書の枚数が多い時は事前に医療費の集計フォームに必要事項を入力しておくと後で楽です。

まずは国税庁のWebページに移動します。

国税庁のWebページから「作成開始」をクリックして下さい。

続いて提出方法を選びます。

利用規約に同意した後は、作成する「年」を選び「所得税」を選びます。

給料のみの場合は所得税を選択して下さい。

給料のほか家賃収入があったり、副業等で開業届を提出しているなどの場合は「決算書・収支内訳書」や「消費税」の作成が必要になります。

その場合は税理士さんにお任せした方が良いかもしれませんね。

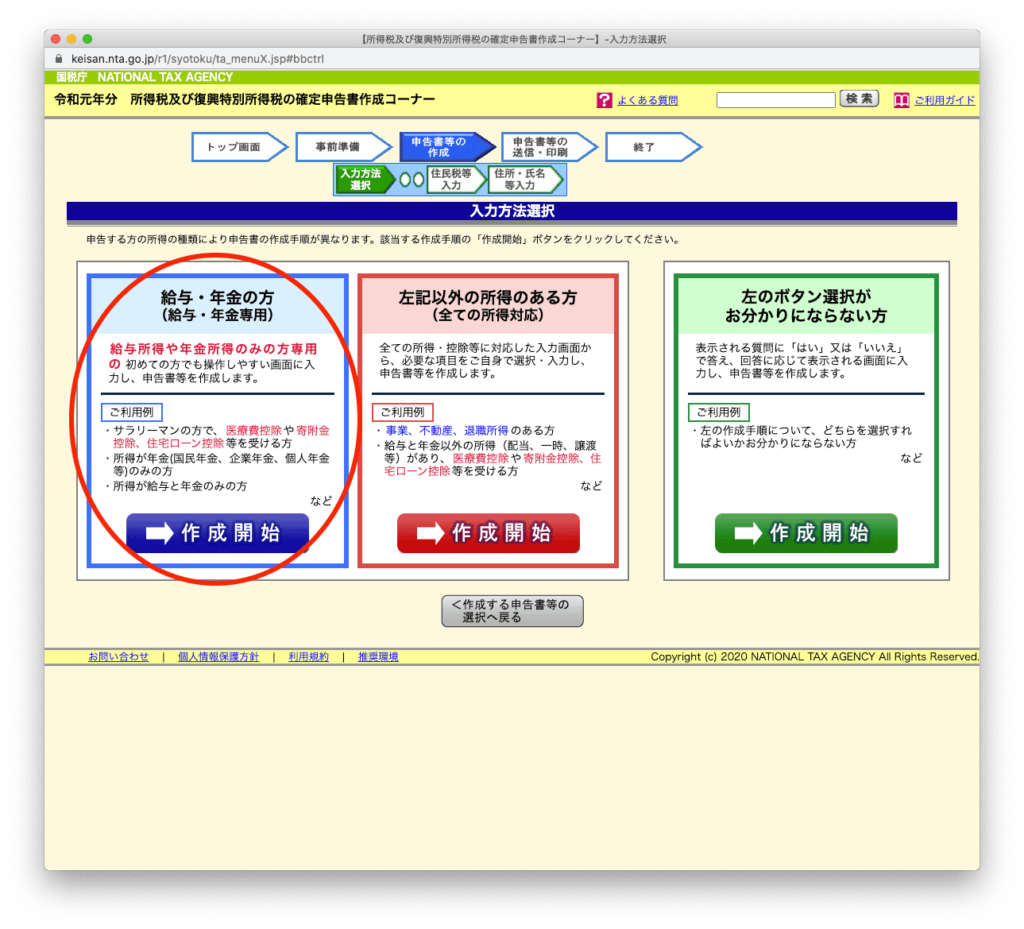

今回は会社員が医療費控除を受けるケースですので「給与・年金の方」を選択します。

- 家賃収入

- 家を売却した

- 副業で20万円以上の利益がでた

- など

給料以外に収入がある場合は「左記以外の所得のある方」へ進んで下さい。

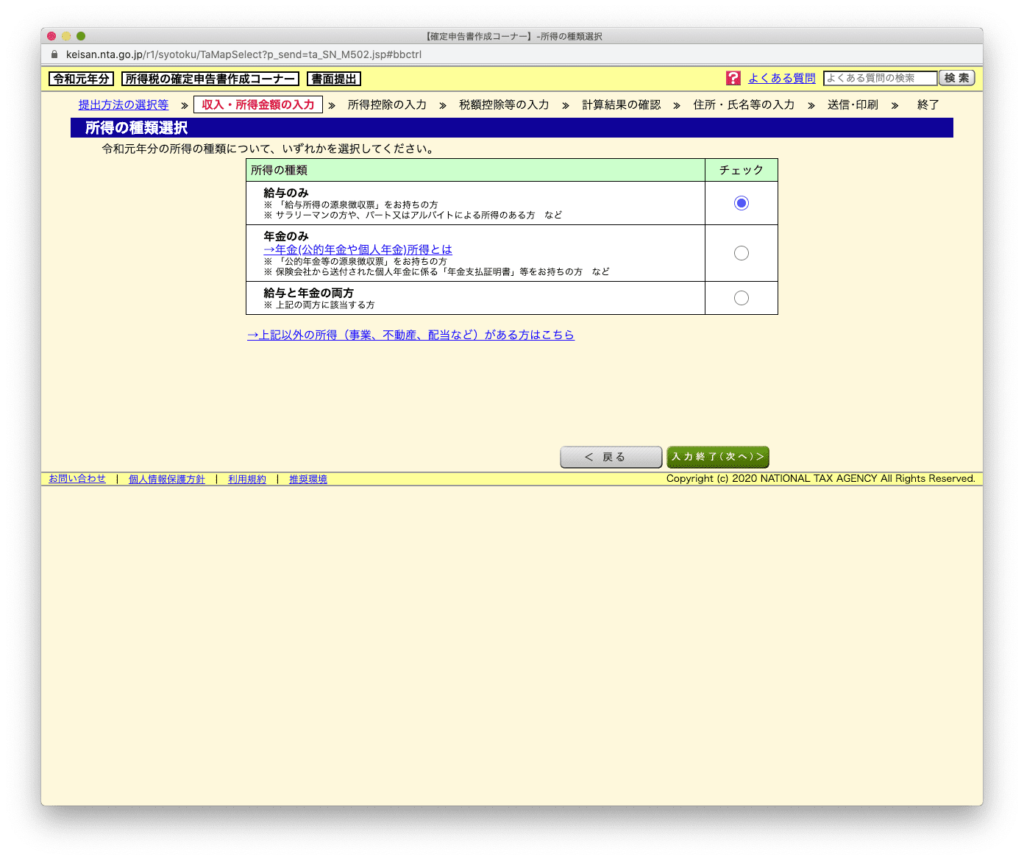

生年月日を入力した後は所得の種類の選択です。

今回のケースは会社員なので「給与のみ」を選びます。

アルバイトなどをして2か所以上から「給料」をもらっている場合は「2か所以上」にチェックして下さい。

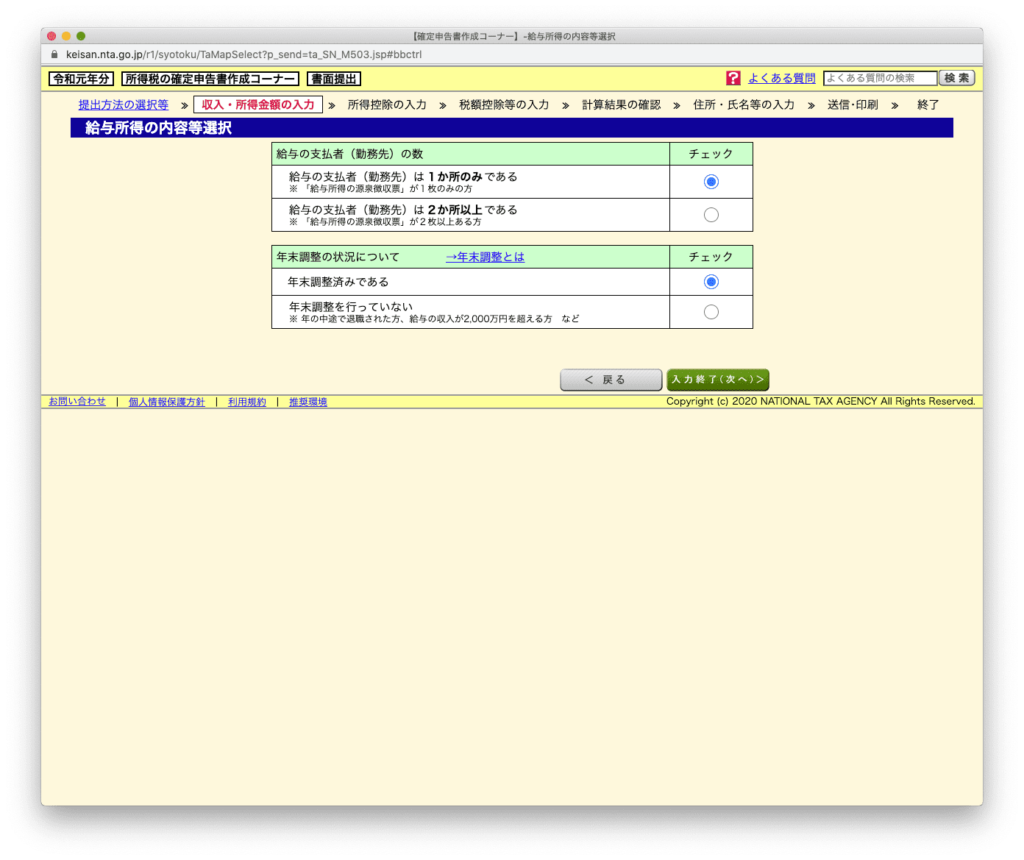

また、今回のケースでは「年末調整済み」を選択します。

次のケースは年末調整ができません。

- 年収が2,000万円以上の方

- 退職後に就職していない方

年収が2,000万円以上はそもそも年末調整の対象外です。

また、年末調整は年末に会社に在籍している社員を対象に行ないます。

なので退職後にどこの会社にも就職していない場合は年末調整してもらえません。

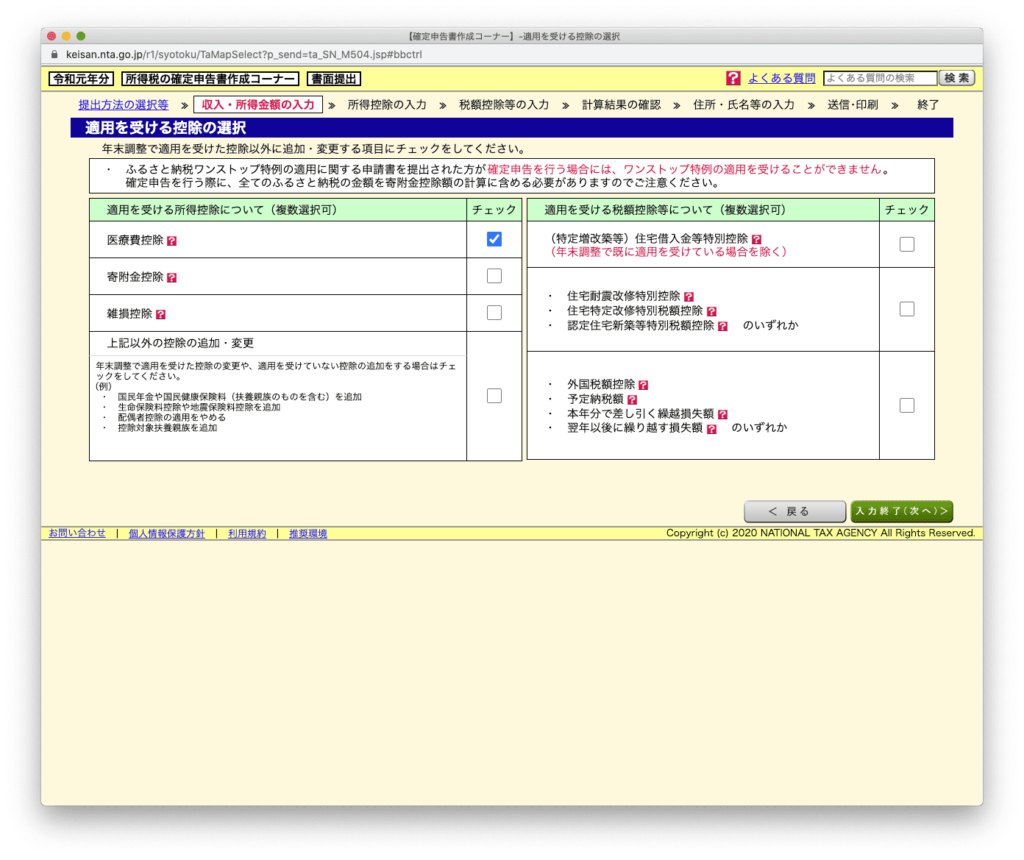

続いて適用を受ける控除を選びます。

医療費控除にチェックして下さい。

次の場合は適用を受ける控除にチェックをして下さい。

- 寄付金控除:ふるさと納税

- 雑損控除:災害などを受けた場合

- 外国税額控除:米国株などの配当金を受取った場合

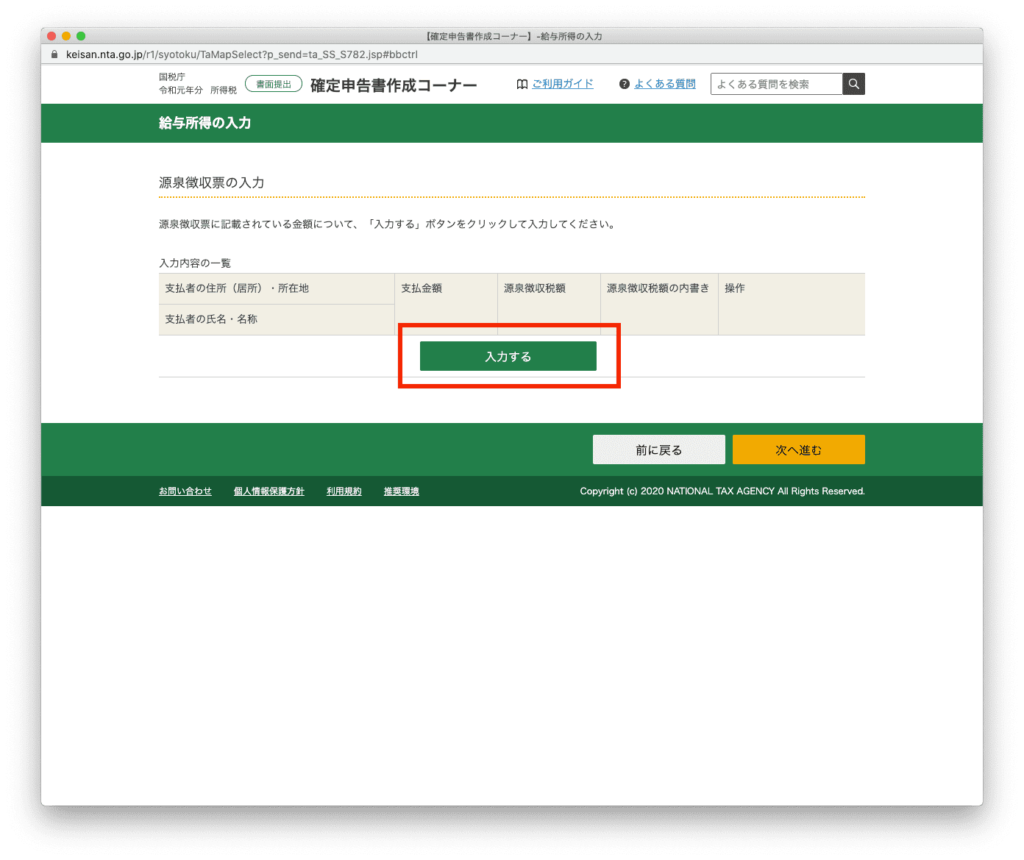

続いて会社にもらった源泉徴収票を入力します。

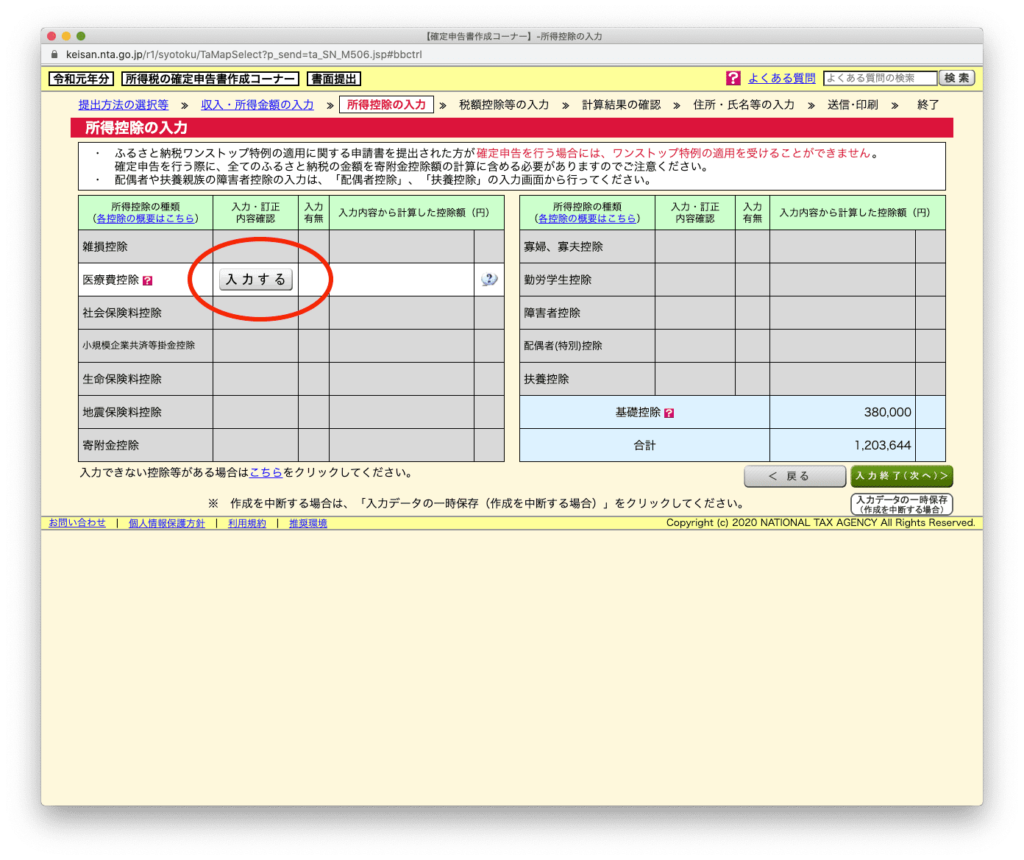

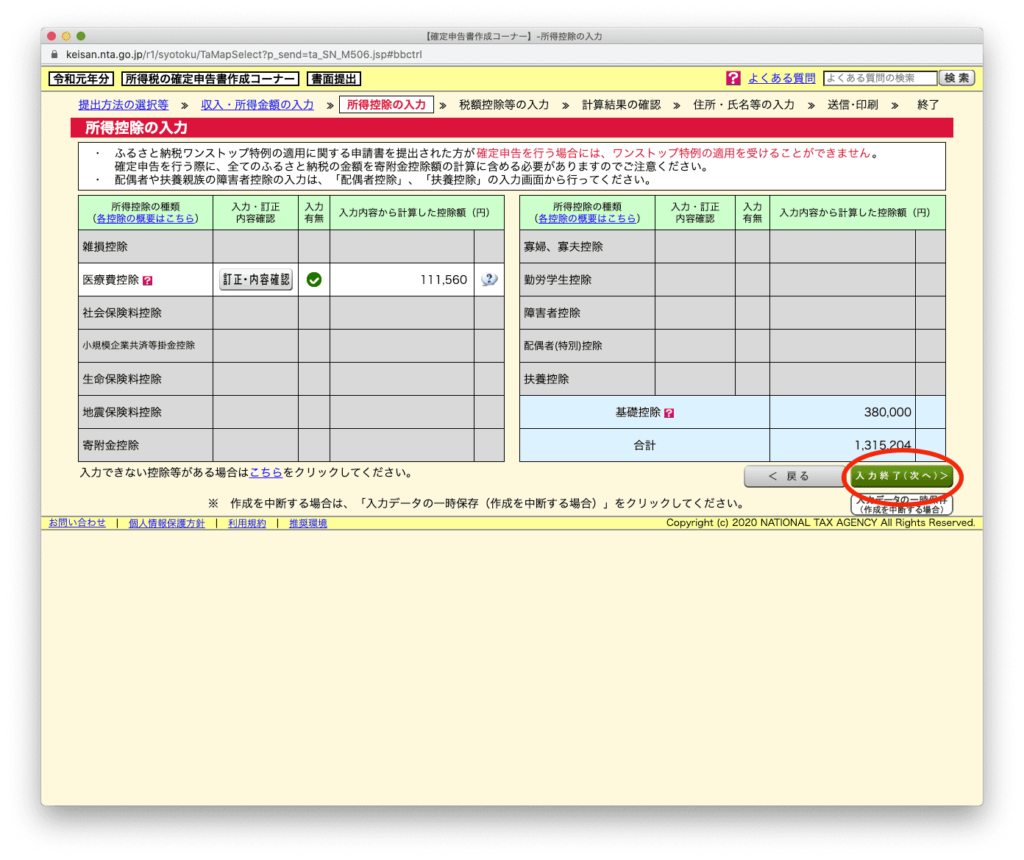

源泉徴収票の入力後に医療費を入力します。

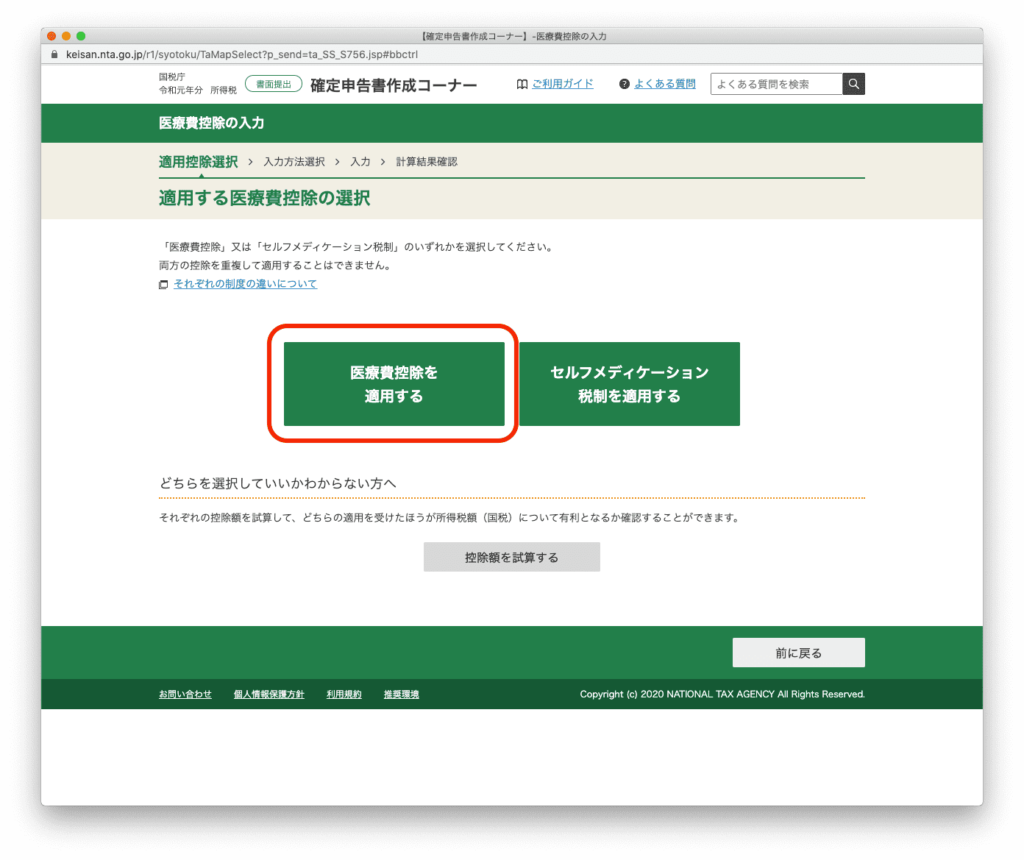

医療費控除を選択します。

セルフメディケーション税制とは?

セルフメディケーション税制(特定の医薬品購入額の所得控除制度)は、医療費控除の特例として、健康の維持増進及び疾病の予防への取組として一定の取組を行う個人が、平成29年1月1日以降に、スイッチOTC医薬品(要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品)を購入した際に、その購入費用について所得控除を受けることができるものです。

出典:厚生労働省ホームページ

簡単に説明すると、特定一般用医薬品等を12,000円以上購入した場合に受けられる控除です。

医療費控除とセルフメディケーション税制のどちらかを選んで適用を受けることになります。

どちらがお得か?は以下のページから確認して下さい。

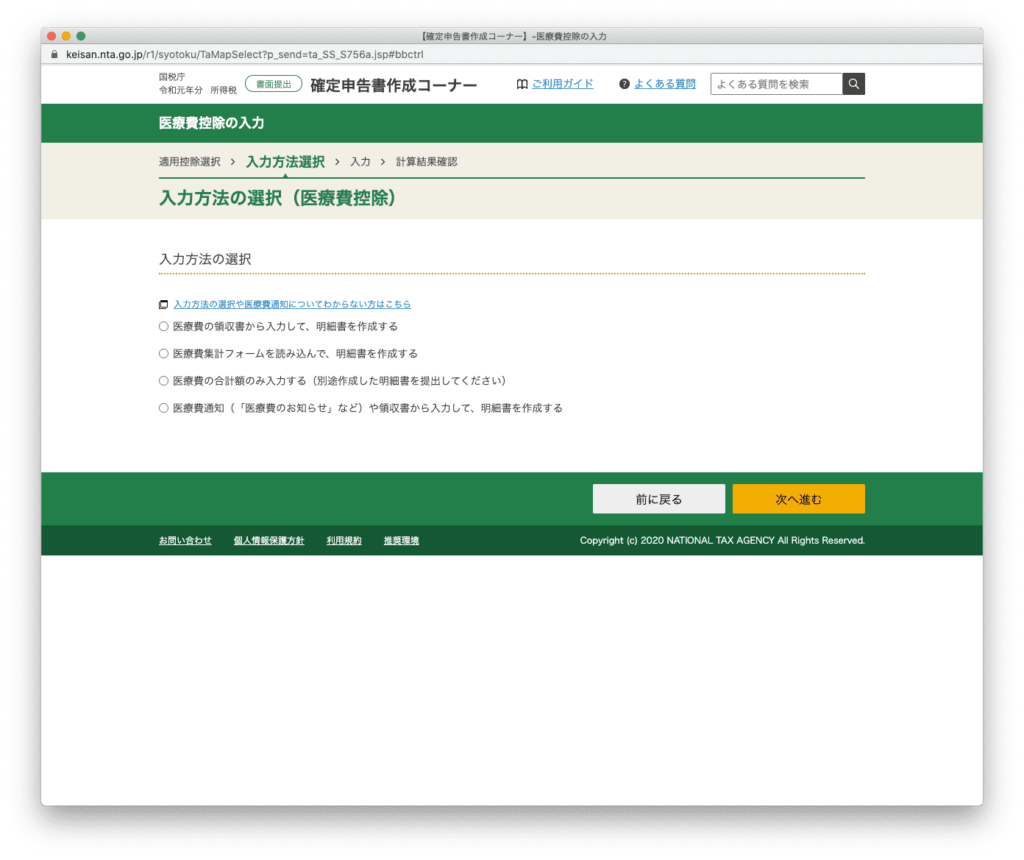

続いて入力方法を選択します。

領収書が少なければそのまま入力した方が楽ですが、枚数が多い場合は集計フォームを利用した方が楽ですよ。

医療費入力後はこんな感じです。

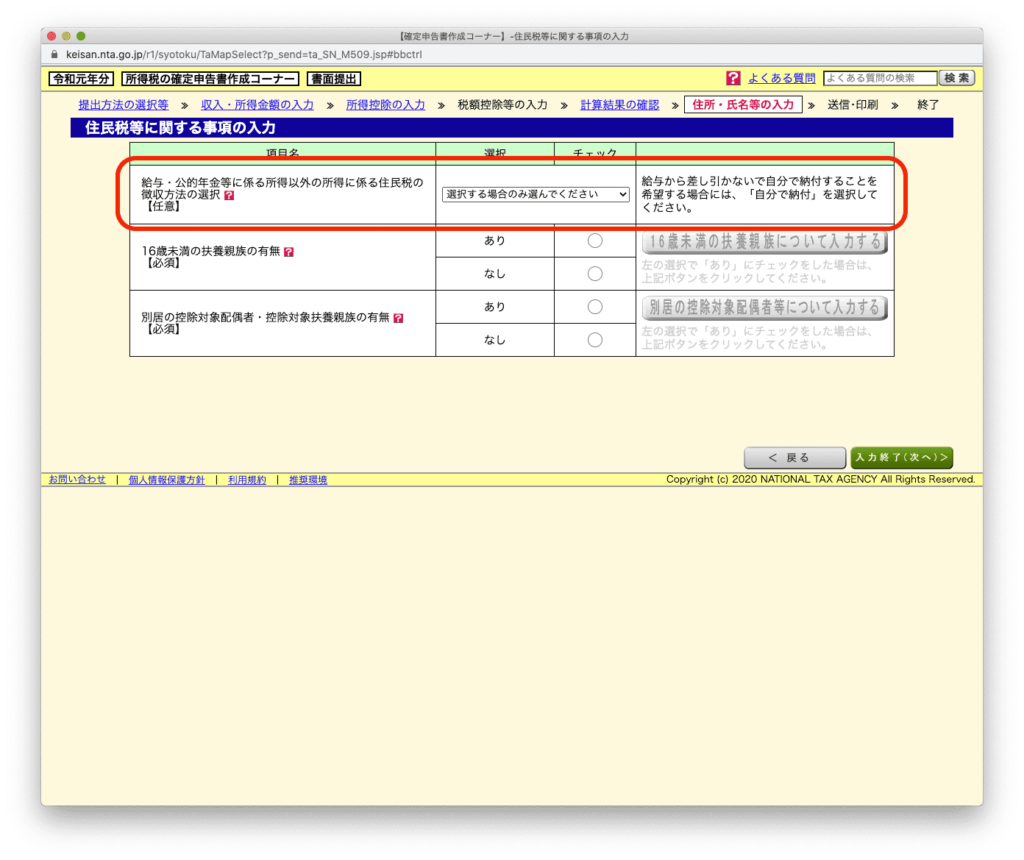

住民税の納付方法を選択します。

- 給与から差し引く

- 自分で納付

2つから選べます。

控除を受けるだけなら給与から差し引いた方が楽です。

しかし、副業等で会社にバレたくないという方は自分で納付を選択しましょう。

ここまで来れば以下の項目を入力後にPDFで申告書がダウンロードできるようになります。

- 還付先の銀行口座

- 住所・氏名・世帯主

- マイナンバー

- など

最後は印刷して提出して終了です。

お疲れさまでした(笑)

次に確定申告を「しなければならない場合」「した方がいい場合」を確認します。

- しなければならない場合とは?

- した方がいい場合とは?

確定申告をしなければならない場合

会社員でも確定申告をしなければならないのは以下のケースです。

- 2,000万円以上の給与収入がある人

- 2か所以上から給与もらっている人

- 給与以外で20万以上の儲けがある人

給与以外で20万円以上の儲けは例えば次のようなケースが考えられます。

- 副業で20万円以上の儲けがある人

- 不動産収入で20万円以上の儲けがある人

- 不動産を売却して儲けが出た人

- 非上場の株式の譲渡・配当金がある人

20万円以上の儲けがある方は必ず確定申告をしましょう。

なお、証券会社の「源泉徴収票ありの特定口座」で株・投資信託の売却益や配当金などの利益がでた場合は申告の必要はありません。

確定申告をした方がいい場合

年末調整で受けられる控除は限定されていますので、以下の控除等を受ける人は確定申告をしましょう。

- 医療費控除:医療費が10万円以上の人

- セルフメディケーション税制:特定一般用医薬品等購入費12,000円を超えた人

- 住宅ローン控除:最初の年のみ確定申告が必要

- 寄付金控除:ふるさと納税を5ヶ所以上した人

- 外国税額控除:海外株・ETFから配当金を受取った人

- 雑損控除:災害や盗難にあった人

- 損益通算:家を売って損をした人

家を売って損をした場合を詳しく説明しています。こちらをご覧ください。

また年末調整後に「家族が増えたなど家庭環境に変化があった人」なども確定申告をすることで扶養控除等が追加で受けられます。

最後に

確定申告書の作成方法と提出方法、そして確定申告が必要なケース・した方がいいケースを説明しました。

一般の会社員は年末調整で納税手続きが完結するケースが多く、確定申告は馴染みがないと思います。

しかし「ふるさと納税」を5ヶ所以上するなど、年末調整では受けられない各種控除が受けられます。

これを機会に確定申告をお得に利用してみませんか。

コメント